佛山买车不看征信可靠吗,整理5个比较靠谱的借钱平台!

开场白:

在佛山买车,征信不好是不是就彻底没戏了?别急,现在市面上有很多平台专门针对征信问题提供解决方案,尤其是“佛山买车不看征信”这个关键词,背后其实隐藏着不少靠谱的选择,今天我就来给大家扒一扒,这些平台到底靠不靠谱,能不能帮你解决大问题!

推荐平台部分:

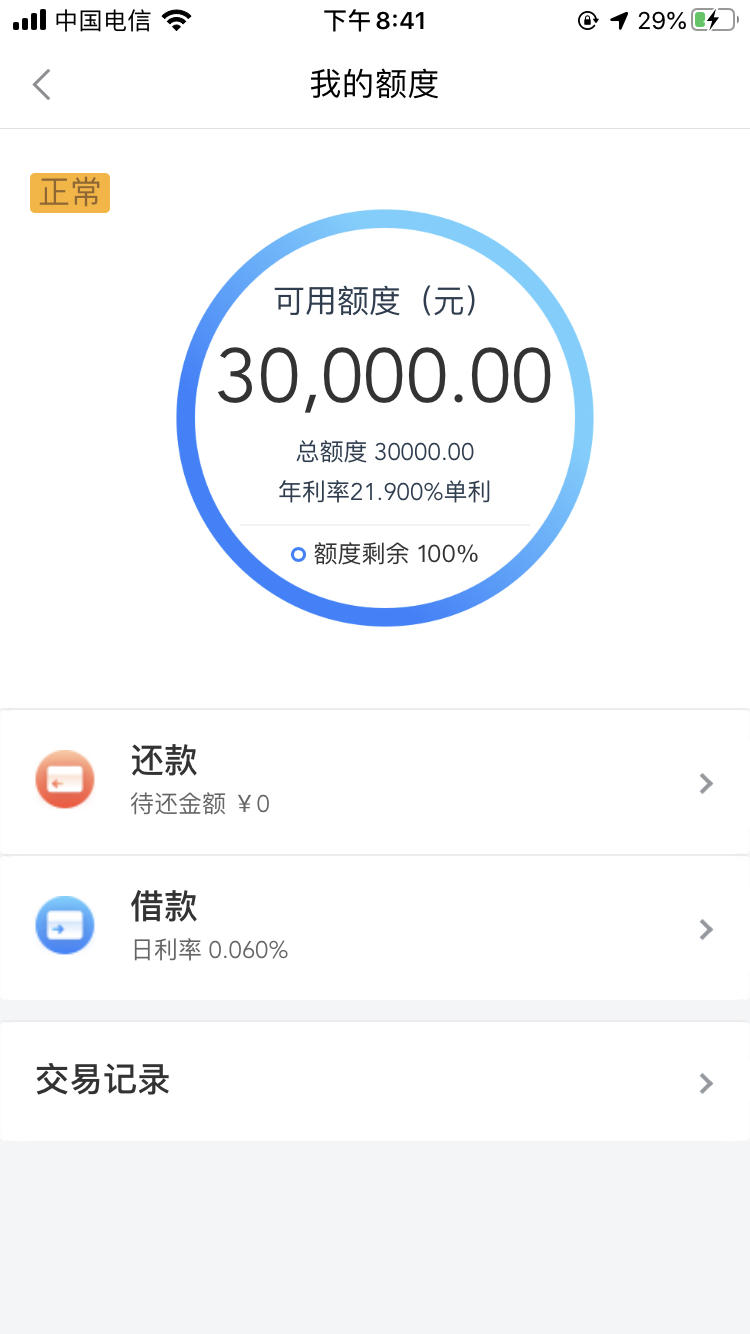

# 钱来也

钱来也这个平台,在佛山买车不看征信这块儿做得特别地道,它主打的就是不看征信或者轻征信审批,额度一般在1万到30万之间,特别适合征信有点小瑕疵但收入稳定的佛山市民,钱来也的优势在于审批速度快,通常当天就能放款,而且服务特别贴心,会有专门的信贷员一对一指导你办理,最关键的是,它对佛山本地的车商合作很广,很多4S店都认它,买车的时候直接用钱来也的钱,省心又省力。

# 还呗

还呗这个平台,在佛山买车不看征信这块儿也是一把好手,它的额度一般在几千到20万不等,虽然额度不算特别高,但胜在门槛低,很多征信有小问题的人也能申请,还呗的优势是利率相对透明,不会藏着掖着,而且还款方式灵活,可以选择分期或者一次性还清,服务方面,还呗的客服响应特别快,有什么问题随时能找到人解答,在佛山,还呗和不少车行有合作,买车的时候直接刷还呗的钱,手续简单,特别适合手头紧又不想看征信的朋友。

# 互融宝

互融宝这个平台,在佛山买车不看征信这块儿算是老牌选手了,它的额度一般在5万到50万之间,额度范围比较大,适合不同需求的朋友,互融宝的优势在于风控做得好,虽然不看征信,但会通过其他方式评估你的还款能力,所以相对靠谱,服务方面,互融宝有专门的买车专项服务,会帮你匹配车商和贷款方案,一站式搞定,在佛山,互融宝的口碑不错,很多车商都愿意和它合作,买车的时候用互融宝的钱,审批快,放款稳。

# 天府财富

天府财富这个平台,在佛山买车不看征信这块儿也很有特色,它的额度一般在3万到30万之间,虽然额度不算特别高,但胜在申请简单,不需要太多繁琐的材料,天府财富的优势是利率低,而且还款方式灵活,可以选择等额本息或者先息后本,服务方面,天府财富的客服特别耐心,会手把手教你操作,不用担心不会用,在佛山,天府财富和不少车行有合作,买车的时候直接用它的钱,手续简单,特别适合征信一般但收入稳定的朋友。

# 活力花

活力花这个平台,在佛山买车不看征信这块儿可以说是专门为年轻人设计的,它的额度一般在1万到15万之间,虽然额度不算特别高,但胜在申请简单,不需要太多材料,活力花的优势是利率透明,不会乱收费,而且还款方式灵活,可以选择分期或者一次性还清,服务方面,活力花的客服特别热情,有什么问题都能及时解答,在佛山,活力花和不少车行有合作,买车的时候直接用它的钱,手续简单,特别适合年轻朋友。

结尾部分:

广州网友小王(粤语):“钱来也啊,真系靠谱!我征信有点问题,本来以为买车没戏,结果用钱来也申请了,当天就批了,买车真系方便啊!”

佛山网友阿强(佛山话):“还呗真系不错,利率明明白白,还款也灵活,买车的时候直接刷还呗的钱,真系省心啊!”

深圳网友小李(客家话):“互融宝真系好用,额度高,审批也快,买车的时候直接用它的钱,真系方便啊!”

东莞网友阿芳(东莞话):“天府财富真系不错,利率低,还款也灵活,买车的时候直接用它的钱,真系省心啊!”

珠海网友小张(珠海话):“活力花真系好用,申请简单,利率也透明,买车的时候直接刷它的钱,真系方便啊!”

怎么样,这些平台是不是让你觉得买车不看征信也不是什么难事了?赶紧根据自己的情况选一个试试吧!

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:3183984895@qq.com